En 2023, le Salon de l’Auto est de retour à Bruxelles. Il prendra aussi la forme de Conditions Salon chez les concessionnaires. C’est l’occasion de faire de bonnes affaires. Mais, en tant qu’indépendant ou dirigeant d’entreprise, comment choisir sa voiture de société ? A quoi faire attention pour éviter de payer trop d’impôt ? Quel est le montant de l'ATN en 2023 ?

Nous vous présentons ici les grands principes actuellement en cours pour prévoir l’impact fiscal du choix de votre voiture de société. Le taux d’émission de CO² est un paramètre essentiel comme nous l’illustrerons dans de nombreux exemples.

Vous le savez sans doute, ce régime fiscal est appelé à changer. Le régime fiscal décrit ici s’applique pour toute les voitures qui seront achetées (ou commandées) jusqu’au 01/07/2023. Découvrez également notre article sur l'avenir de la fiscalité automobile.

ATN et DNA : deux notions-clés

Il y a deux éléments principaux à prendre en compte pour comprendre comment optimiser fiscalement le coût d’une voiture de société :

- Les Dépenses Non Admises (DNA) : il s’agit des charges comptables qui ne sont pas admises fiscalement, elles viennent donc augmenter votre base taxable.

- L’Avantage de Toute Nature (ATN) voiture : ce montant va faire augmenter votre rémunération. Il sera donc pris en compte pour calculer votre impôt en tant que personne physique comme rémunération en nature. L’ATN n’est pas applicable si vous êtes indépendant en personne physique.

Nous n’aborderons pas dans cet article les taxes de mise en circulation et de circulation qui sont des compétences régionales.

1. Les Dépenses Non Admises (DNA)

La déductibilité des frais de voiture est plafonnée sur base des émissions de CO² du véhicule et du type de motorisation.

Le taux de déductibilité varie de 50% à 100%. La déductibilité peut descendre à 40% pour les voitures émettant plus de 200 gr de CO²/ km. Cette même règle s’applique autant pour les sociétés que pour les indépendants pour les véhicules achetés après le 01/01/2018.

A. Première étape : CALCUL du taux de déductibilité

Pour comprendre comment optimiser fiscalement l'achat de votre voiture, il faut d'abord calculer le taux de déductibilité.

Pourcentage de déduction = 120% - [0,5% x coefficient carburant x émission CO2 en g/km*]

Ce pourcentage de déduction atteint un maximum de 100 % et un minimum de 50 %.

*Le coefficient carburant utilisé dans cette formule dépend du type de motorisation. Il est de

- 1,00 pour les véhicules à moteur alimenté uniquement au diesel

- 0,90 pour tout véhicule au gaz naturel (CNG) & dont la puissance imposable est inférieure à 12 CV fiscaux

- 0,95 pour tout autre véhicule (essence, LPG, biocarburant, électrique, hybrides équipés à la fois d'un moteur diesel et d'un moteur électrique…)

[Source : nouvel art. 66 §1 al. 1 2° CIR92 version à partir de l'ex. d'imp. 2021]

Exemple d'iIllustration

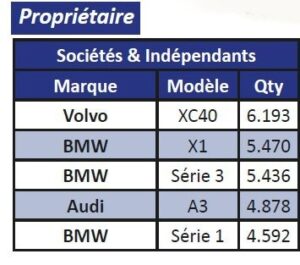

Afin d’illustrer ce taux de déductibilité, prenons les 5 modèles de voitures les plus achetées par les sociétés au premier semestre 2021 selon la FEBIAC.

[ Source : Febiac, Communiqués de presse 07/01/2022, ANALYSE DU MARCHÉ AUTOMOBILE BELGE EN 2021 ]

Pour chacun de ces modèles, prenons 2 motorisations différentes dans la liste des voitures en stock afin d’illustrer la variation du taux de déductibilité.

Que remarque-t-on? Mis à part les deux modèles hybrides (100 % de taux de déductibilité), les voitures reprises ont des taux de déductibilité assez bas, entre 50 et 60%.

B. Deuxième étape : APPLICATION du taux de déductibilité

Une fois que vous avez calculé le coefficient de déductibilité, il faut l’appliquer sur :

- l'amortissement du prix d’achat / le loyer en renting

- la TVA non déductible

- les frais de carburant

- les entretiens

- les assurances

- les taxes

- les frais de réparation et pièces de rechange

- le service de dépannage

- les parkings

- ...

Il y a quelques exceptions :

- Les intérêts relatif à un emprunt pour acheter une voiture affectée à votre activité professionnelle sont entièrement déductibles.

- Les amendes de roulage (PV pour excès de vitesse, par exemple) ne sont jamais déductibles.

Info utile : pour les frais de stationnement, si vous recevez sur votre pare-brise un ticket avec la mention “choix du tarif journalier”, iI ne s’agit pas d’une amende. Ce montant est bien considéré comme frais de voiture déductibles partiellement comme le serait un ticket de parking.

Réalisons une simulation

Calculons l'impact fiscal d'un véhicule. Nous allons donc calculer le taux de déductibilité et son pendant le taux de dépenses non admises

Partons de l'exemple suivant.

- Une voiture diesel, dont l' émission est de 131 gr CO² / km. La déductibilité fiscale est de 54,5 %. Cela signifie donc que le % de Dépenses Non Admises est de 45,5% (car 100%-54,50% = 45,50%)

- Le renting est de 500 € par mois dont 450 € de loyer et 50€ d'intérêt

| FRAIS DE VOITURE | MONTANT * | % NON DEDUCTIBLE | MONTANT IMPOSABLE | |||

| Renting voiture | 5.400 | 45,50% | 2.457 | |||

| Carburant | 3.000 | 45,50% | 1.365 | |||

| Assurances | 1.000 | 45,50% | 455 | |||

| Entretiens | 500 | 45,50% | 228 | |||

| Parking | 200 | 45,50% | 91 | |||

| Taxes | 500 | 45,50% | 228 | |||

| Amende de roulage | 300 | 100% | 300 | |||

| Intérêts emprunt renting | 600 | 0% | - | |||

| Total | 11.500 | 5.123 | ||||

| Impôt sur les frais non déductibles de voiture (5123 * 0,2) | 1.280,75 | |||||

| (hypothèse : petite société, première tranche inférieure à 100k € : 20% d'impôt) | ||||||

| * TVA non déductible comprise | ||||||

Cet exemple illustre le fait que pour des frais de voiture de 11.500€, 5123 € ne sont pas déductibles fiscalement. Il y aura donc un supplément d’impôt de 1280,75 €.

| Bénéfice comptable annuel avant impôt | 15.000,00 | |||

| Impôt standard (20% * 15.000) | - 3.000,00 | |||

| Impôt sur DNA frais de voiture | - 1.280,75 | |||

| Bénéfice à affecter | 10.719,25 |

2. L’Avantage de Toute Nature (ATN)

Qu’est-ce que l’ATN ? L’avantage de toute nature vise à compenser l’utilisation privé qui est faite d’une voiture de société. C’est une rémunération en nature pour l’utilisateur qui est identique qu’il s’agisse d’un employé ou d’un dirigeant d’entreprise.

Actualité 2023

Depuis janvier 2023, les valeurs de CO² de référence ont fortement diminué. Dès lors, l’ATN a augmenté de plus de 5% par rapport à 2022 pour des véhicule identiques.

- 82 grammes pour les voitures essence (au lieu de 91 pour 2022)

- 67 grammes pour les voitures diesel (au lieu de 75 pour 2022).

L’ATN minimum pour 2023 n'est pas encore connu (alors que l’ATN minimum 2022 était de 1400 €).

Véhicule Diesel :

prix catalogue x [5,5 + ((CO2 – 67) x 0,1)] % x 6/7 x coefficient d’âge de la voiture

Véhicule Essence, full hybride, faux hybrides, LPG et CNG :

prix catalogue x [5,5 + ((CO2-82) x 0,1)] % x 6/7 x coefficient d’âge de la voiture

Electrique/hydrogène/vrai plug-in hybride (diesel et essence) :

prix catalogue x 4 % x 6/7 x coefficient d’âge de la voiture

Le coefficient d’âge reste calculé de la manière suivante :

| Période écoulée depuis la première immatriculation * | Coefficient d'âge du véhicule |

| De 0 à 12 mois | 1 |

| De 13 à 24 mois | 0,94 |

| De 25 à 36 mois | 0,88 |

| De 37 à 48 mois | 0,82 |

| De 49 à 60 mois | 0,76 |

| Au-delà de 60 mois | 0,7 |

* Tout mois commencé compte pour un mois complet

Exemple

Prenons l’exemple d’une Volvo XC40, une des voitures de société les plus vendues en Belgique en 2022, avec les caractéristiques suivantes :

- Volvo XC 40 Momentum core T2 (129 pk)

- Essence

- Emission de 166 g CO² / km

- Prix catalogue : 37.095

Son ATN 2023 pour l'année 1 est de : 4.420 € (vs 4.133€ en 2022)

Dans cet exemple, la rémunération annuelle de l’utilisateur est augmentée d’un avantage en nature de 4.420 € pour compenser l’utilisation privée du véhicule.

Si vous êtes freelance en personne physique

Si vous êtes freelance indépendant en personne physique, l’avantage de toute nature pour voiture de société ne vous concerne pas. En tant que personne physique, l’utilisation privée de votre véhicule est exclue de la déductibilité des charges.

Exemple :

- Frais de voiture de 10.000 €

- Utilisation professionnelle : 70% (kms professionnels en excluant le domicile-lieu de travail / km totaux)

- Taux de déductibilité de 60% (à calculer selon la méthode vue ci-dessus selon l’émission de CO²)

Vous pouvez déduire 10.000 € * 70% * 60 % = 4.200 €

Vous pouvez aussi déduire 0,15 € par kilomètre pour votre trajet domicile- lieu de travail.

Un petit conseil pour conclure

Comme vous l’avez vu, l’achat d’une voiture de société a des conséquences fiscales tant au niveau de la déductibilité des charges associées au véhicule qu’au niveau de l’avantage de toute nature considéré comme une rémunération pour son utilisateur.

Vu l’importance des montants en jeu, nous conseillons à nos clients de nous consulter avant l’achat d’un véhicule. Sur base de devis de quelques modèles, nous comparons l’impact fiscal de chaque option afin d’estimer le coût total réel de possession des différents véhicules.